Secondo una ricerca commissionata da Facebook QI ad Accenture sono tre le tendenze principali che, negli Stati Uniti, influenzano il retail banking e, di conseguenza, il digital banking: la flessibilità finanziaria, la comodità nella gestione dei servizi, il “tocco umano”.

Flessibilità nella gestione del conto corrente

La gestione del denaro richiede una sempre maggiore flessibilità. La possibilità di accedere ad ogni servizio tramite pc o mobile, l’esigenza di avere sempre a portata di mano il proprio conto corrente, implicano una diversa modalità di approccio alla propria banca e ai servizi offerti.

Secondo la ricerca condotta da Accenture, il 61% delle persone di età compresa tra 18 e 34 anni utilizza servizi digitali o fintech. Le percentuali dei consumatori attratti dai servizi bancari digitali variano notevolmente al variare dell’età. Se andiamo a considerare la fascia di età che supera i 35 anni la quantità di persone che utilizza app mobile per effettuare operazioni bancarie si dimezza.

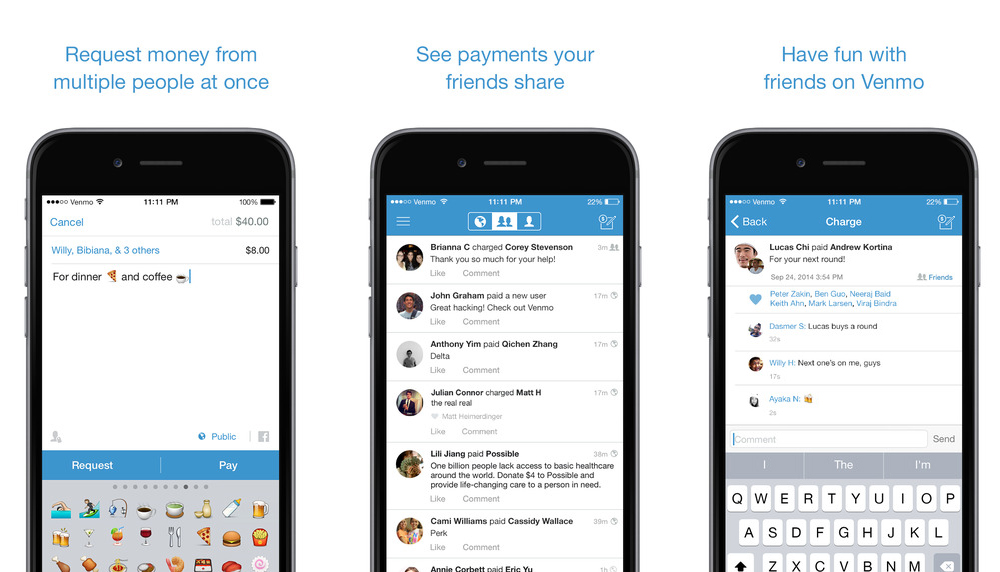

Questo significa che le generazioni più giovani, quelle dentro cui convogliano i cosiddetti millennials, sono alla costante ricerca di nuovi servizi e opportunità che facilitino la gestione dei servizi bancari. Il settore fintech, non a caso, è in rapida espansione. Le opportunità legate al mondo dell’open innovation e dell’open banking suggeriscono lo sviluppo di nuove funzionalità che rendano autonomi i correntisti che vivono con naturalezza il mondo digital. Tra le app più amate, ad esempio, c’è Venmo, l’app di PayPal che permette di effettuare pagamenti e scambio di denaro in modo molto semplice e con un approccio molto social a partire dell’interfaccia utilizzata.

Gestione del conto corrente facilitata

Chi vive con naturalezza i servizi digital si aspetta di trovare le stesse caratteristiche di praticità anche nella gestione del proprio denaro. I correntisti vogliono essere liberi di agire con un semplice clic, soprattutto vogliono evitare di recarsi in filiale. Fino ad oggi la presenza delle banche sul territorio dava una certa garanzia di stabilità, una tranquillità più legata ad un aspetto emotivo che non ad una effettiva esigenza di presiedere in modo concreto una sede fisica. La nostra società, sempre più liquida, ha depotenziato anche questa necessità; oggi non conta avere un “luogo”, conta soprattutto riuscire a fare le cose in modo semplice e veloce. Il digital banking deve semplificare e facilitare tutto ciò che viene ritenuto complesso.

Banking e Human Touch

La terza, tra le caratteristiche più richieste, è “il tocco umano”. Se è vero che tutti gli utenti cercano affidabilità e trasparenza, quello che emerge tra i giovani americani è anche la necessità di sentirsi “capiti” e sostenuti. I millennials apprezzano la condivisione delle cause sociali che sposano e si aspettano “empatia” da parte del fornitore dei servizi bancari anche sotto questo aspetto.

Alla luce di tutto ciò che è emerso dalla ricerca Accenture è evidente che i canali migliori per mostrare le novità del digital banking e presentare servizi e offerte sono i social. Il linguaggio delle banche deve adeguarsi quindi a quello delle piattaforme, il formato dei contenuti deve essere in grado di creare continuità tra l’utilizzo delle piattaforme social e quelle dell’online banking. Creare un ambiente familiare può migliorare il rapporto con il consumatore e far crescere l’interazione.

E in Italia?

Lo scenario italiano è in espansione, lo conferma l’Osservatorio FinTech Italia 2019 a cura di PWC in collaborazione con NetConsulting cube.

Nonostante il ritardo complessivo rispetto alle realtà estere, il panorama italiano registra una crescita in termini di attenzione e risorse dedicate alle soluzioni e alle tecnologie emergenti.

Il focus attuale si concentra tendenzialmente sui servizi Payment, Money Management e Wealth & Asset Management; la sfida per gli istituti tradizionali è quella di restare al passo con i tempi, creando le giuste sinergie tra i diversi interlocutori. La collaborazione tra operatori finanziari, startup fintech e digital agency possono valorizzare le risorse migliorando la customer experience.

Nel 2018 Uramaki ha realizzato il video di lancio della nuova app UBI Banca. Per comunicare il passaggio dalla vecchia app Qui UBI Banking alla nuova app “UBI Banca” è stata ideata e realizzata un’infografica. Il nostro team creativo ha puntato su uno stile minimal e funzionale per illustrare le principali funzionalità dello strumento digital messo a disposizione da UBI per i suoi correntisti. L’infografica realizzata da Uramaki per UBI ha un duplice valore: è un video promozionale ma anche un utilissimo tutorial.

Case Study: Chase

Per essere davvero competitiva una strategia di comunicazione per il Digital Banking deve sfruttare i canali più adatti, muovendosi attraverso ambiti che possono apparire distanti ma che, in realtà, restituiscono lo human touch ricercato dal pubblico. Esemplare in questo senso la comunicazione digital di Chase. Chase è presente su tutti i social più importanti e realizza campagne di Digital Marketing che si muovono in diverse direzioni. Spazio dunque ai video per le infografiche, ma anche alle campagne di influencer marketing con testimonial d’eccezione. Molto rilevante anche lo spazio dedicato alle tematiche sociali.

Chase Bank interpreta le esigenze del pubblico e sfrutta il digital banking per creare contenuti di valore destinati a informare, sostenere, emozionare il pubblico.